Отчитываться по НДС обязаны плательщики этого налога и налоговые агенты (ст. 143 НК РФ).

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев.

Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за I квартал 2018 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 25.04.2018 — 2 000 рублей;

- до 25.05.2018 — 2 000 рублей;

- до 25.06.2018 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558.

Образец заполнения

Рассмотрим пример заполнения декларации по НДС за II квартал 2018 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 18 %.

За период апрель — июнь 2018 года в Обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 228,81 рубля (счет-фактура № 1 от 02.06.2018).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 101,69 рубля (счет-фактура № 19 от 11.04.2018).

- Поступил счет-фактура № 5 от 12.02.2018 на сумму 5 600 рублей, в том числе НДС 854,24 рубля. Мебель по этому документу была принята к учету 12.02.2018. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. В данном примере нужно заполнить также разделы 3, 8 и 9.

Скачать образец заполнения декларации по НДС в 2018 году

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

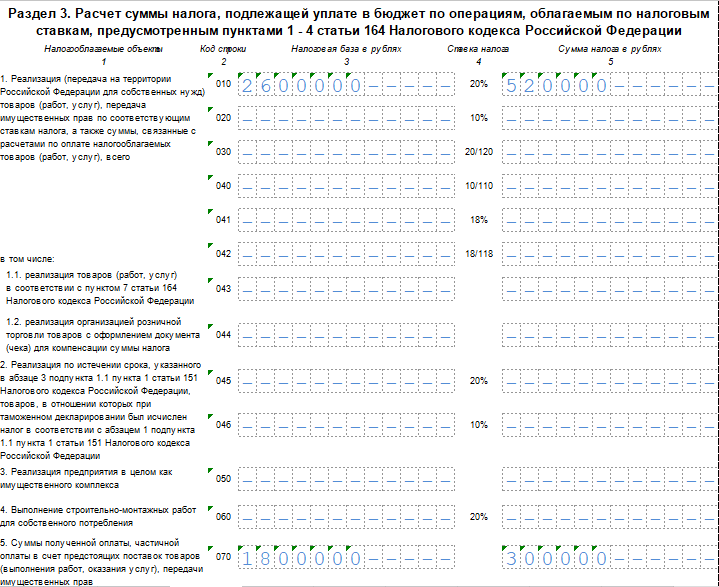

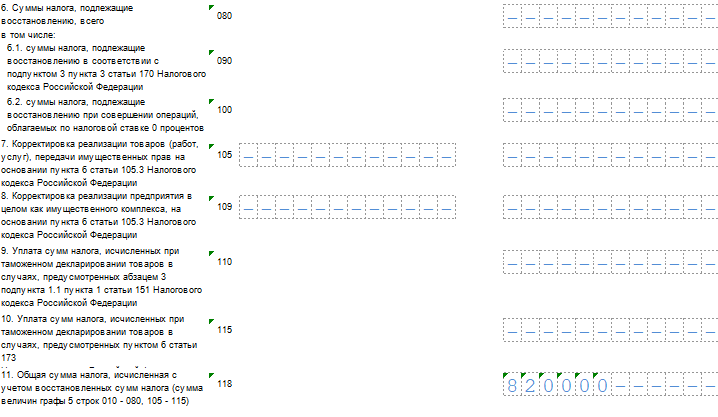

Раздел 3 декларации по НДС

В этом разделе собираются все данные для расчета налога.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период.

Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Контур.Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Кто обязан сдать декларацию по НДС в 2019 году

В соответствии с п. 5 статьи 174 и пп. 1 п. 5. статьи 173 НК РФ по НДС отчитываются:

- организации и индивидуальные предприниматели — плательщики НДС (не платят этот налог фирмы и ИП, перешедшие на УСН, ЕНВД, ПСН, ЕСХН или изначально использующие эти режимы);

- налоговые агенты;

- посредники, не являющиеся плательщиками, которые выделяют в выставленных счетах-фактурах суммы НДС.

Сдают ее по месту учёта фирмы или регистрации места жительства ИП. Инструкция по заполнению декларации по НДС в 2019 году поможет справиться с отчетностью без проблем.

Срок сдачи декларации в 2019 году

В 2019 году сроки сдачи следующие:

Период — отчётный квартал

Крайний срок сдачи в 2019

4-й квартал 2018

1-й квартал 2019

На выходные даты не выпадают — переносов сроков нет. Таким образом, срок сдачи НДС за 3 квартал 2019 года — 25 октября 2019 года.

Форма декларации

Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ утверждена форма декларации по НДС за 3 квартал 2019, ее надо заполнять с учетом изменений, внесенных Приказом ФНС России от 28.12.2018 N СА-7-3/853@. Образец заполнения декларации года учитывает внесенные приказом изменения.

Отчет состоит из титульного листа и 12 разделов. Обязательно заполнять только первый лист и Раздел 1. Остальные части заполняются, если есть необходимые условия.

С 2014 года налогоплательщики и налоговые агенты подают декларацию в электронном виде. До этого отчет сдавался на бумаге, если число работников не превышало 100 человек. Больше такой возможностью воспользоваться нельзя.

Но в особых случаях бумажная отчётность всё же сдаётся. Декларация НДС за 3 квартал 2019 подается на бумаге:

- налоговыми агентами — неплательщиками НДС (спецрежимники) или получившими освобождение от его уплаты;

- организациями и ИП — неплательщиками НДС или получившими освобождение от его уплаты, если одновременно:

- они не являются крупнейшими налогоплательщиками;

- число работников не больше 100;

- они не выставляли счета-фактуры с НДС;

- не работали на основе агентских договоров (в интересах других лиц) с применением счетов-фактур.

Освобождение от обязанностей плательщика налога есть возможность получить, если за три предыдущих месяца выручка от реализации не превысит 2 млн. рублей.

Штраф за непредставление декларации в 2019 году

Штраф по статье 119 НК РФ — 5 % от не уплаченной вовремя суммы налога. Он предусмотрен как за непредставление отчетности, так и за ее сдачу в иной форме (напомним, что бывают электронная или бумажная декларация по НДС); пошаговая инструкция для чайников поможет не ошибиться при заполнении формы.

Общие правила заполнения декларации

- Используйте только утвержденную форму, используя пример заполнения. При сдаче в бумажном виде допустимо заполнение от руки или на компьютере — распечатывайте только на одной стороне листа А4, не скрепляйте степлером.

- В каждую строку вписывайте один показатель, начиная с левого края, в оставшихся пустых ячейках ставьте прочерки.

- Суммы указывайте в полных рублях, все, что больше 50 копеек, округляйте в большую сторону, меньше 50 копеек — отбрасываете.

- Текстовые строки заполняйте заглавными печатными буквами (если вручную, то чернилами чёрного, фиолетового или синего цвета, если на компьютере — шрифтом Courier New размер 16–18).

Пошаговая инструкция заполнения декларации по НДС в 2019 году

В пошаговой инструкции, состоящей из пяти шагов, мы в деталях рассмотрим образец заполнения декларации по НДС за 3 квартал 2019 года, начиная с титульного листа.

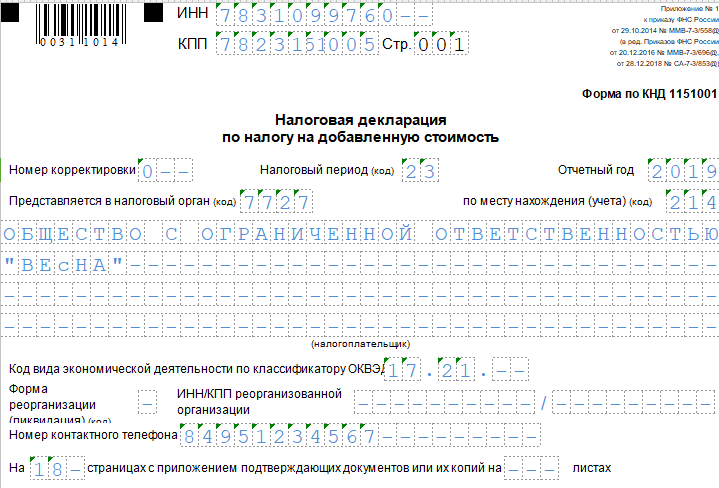

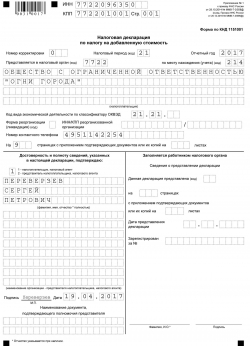

Шаг 1 — Титульный лист

- ИНН и КПП фирмы указываются вверху страницы, затем они автоматически дублируются на каждом листе документа;

- номер корректировки при сдаче первичной декларации — три нуля;

- код налогового периода для 1-го квартала — 21. Остальные коды: 22 — 2-й квартал; 23 — 3-й квартал; 24 — 4-й квартал. При сдаче декларации ежемесячно и при ликвидации фирмы коды другие;

- отчётный год 2019;

- каждая налоговая инспекция имеет уникальный четырёхзначный код, его можно узнать, обратившись в ИФНС: первые две цифры — код региона, вторые две цифры — код инспекции. Декларация сдаётся в ИФНС по месту регистрации налогоплательщика;

- налогоплательщик проставляет код по месту учета, который зависит от его статуса. Коды в приложении 3 Приказа ФНС от 29 октября 2014 г. N ММВ-7-3/558@:

По месту учета ИП

По месту учета организации — крупнейшего налогоплательщика

По месту учета организации, не являющейся крупнейшим налогоплательщиком

По месту учета правопреемника, не являющегося крупнейшим налогоплательщиком

По месту учета правопреемника — крупнейшего налогоплательщика

По месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета

По месту нахождения налогового агента

По месту учета налогоплательщика при выполнении соглашения о разделе продукции

По месту осуществления деятельности иностранной организации через отделение иностранной организации

ООО «ВЕСНА» — российская фирма, не являющаяся крупнейшим налогоплательщиком. Проставляет код 214.

- название фирмы впишите в самое длинное поле титульного листа декларации, пропуская между словами одну ячейку;

- код вида экономической деятельности можно узнать в Приказе Росстандарта от 31.01.2014 N 14-ст. В нашем примере ООО «ВЕСНА» производит гофрокартон. Проще выяснить, какой ОКВЭД ставить в декларации по НДС за 3 квартал 2019, используя поиск по классификатору ОКВЭД.

- номер телефона;

- число страниц в декларации. ООО «ВЕСНА» сдает декларацию по НДС за 3-й квартал 2019 года на 18 листах;

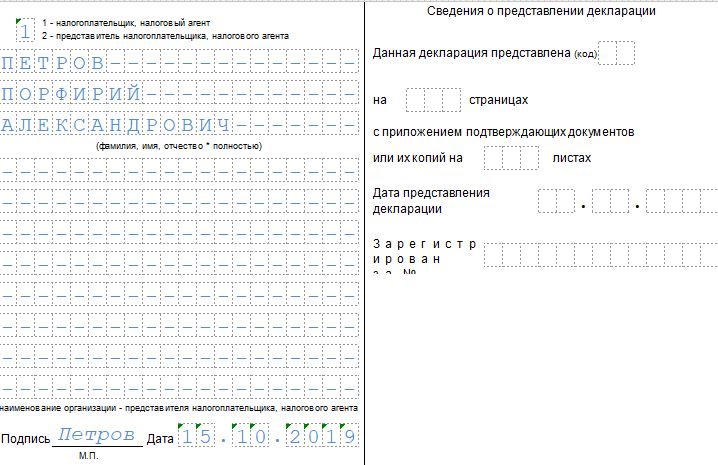

- внизу титульного листа вписывают ФИО налогоплательщика или его представителя, ставят дату подачи и подпись.

Шаг 2 — Раздел 1

- в строке 010 1-го раздела декларации ставят код ОКТМО. На примере — 45908000 — муниципальный округ «Черемушки» г. Москвы;

- 020 — КБК по НДС по товарам (работам, услугам), которые продаются на территории РФ. КБК по НДС 2019 найдёте здесь;

- 030 — начисленный НДС по п. 5 статьи 173 НК РФ. Это налог, который уплачивается при выставлении покупателю счета-фактуры с включённым НДС лицами, не являющимися его плательщиками, или освобождёнными от уплаты, или при продаже товаров, не подлежащих налогообложению. ООО «ВЕСНА» это поле заполняет прочерками;

- 040 — итоговое значение Раздела 3 декларации;

- 050 — сумма итоговых значений из разделов 4-6 декларации. ООО «ВЕСНА» эти разделы пропускает — налоговой базы и налога к уплате по нулевой ставке нет, сумм к возмещению из бюджета в квартале не образовалось. В поле прочерки;

- строки 060-080 заполняют только участники договора инвестиционного товарищества (на титульном листе в строке «по месту учета» код «227»). ООО «ВЕСНА» ставит прочерки.

Раздел 2 заполняют фирмы, которые выступают налоговыми агентами. ООО «ВЕСНА» этот раздел пропускает.

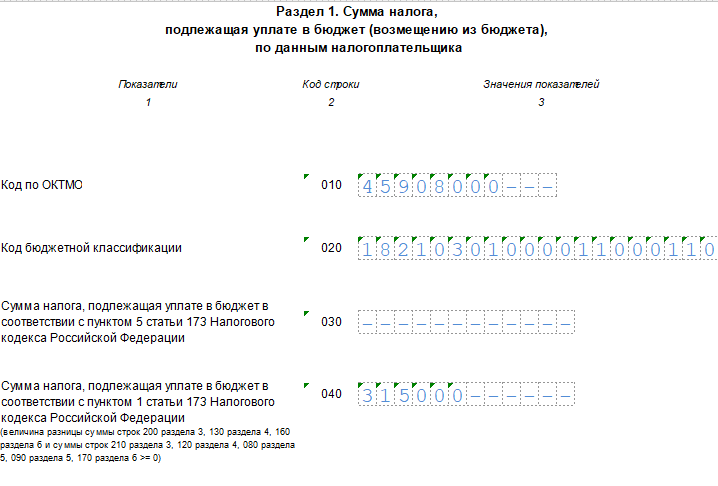

Шаг 3 — Раздел 3

- 010–040 — налоговая база за отчётный квартал 2019 года. ООО в 3-м квартале 2019 реализовало товар, который облагается по ставке 20%, поэтому заполняет в декларации только строку 010 (в отдельных графах налоговая база и сумма НДС). В остальных полях ставятся прочерки;

- 070 — авансовые или иные платежи в счет предстоящих поставок товаров. Организация получила в отчётном периоде аванс в счёт будущей поставки в размере 2 360 000 включая НДС. В строку 070 заносится отдельно по графам — налоговая база (1 800 000 руб.) и сам налог (300 000 руб.).

- 080-100 — налог, который подлежит восстановлению. В приведенном примере таких сумм нет — в полях прочерки;

- 105-109 — суммы корректировок при реализации товаров, имущественных прав или предприятия в целом.

- 110 — налог с учетом восстановления (сумма последних граф строк 010–080 раздела 3 декларации);

- 120–185 — налог, подлежащий вычету (ст. 171 НК РФ, 172 НК РФ, п. 11 ст. 2 Протокола по экспорту и импорту). В нашем примере заполнена строка 120 — сумма НДС, уплаченная при покупке товара в РФ соответствии со ст. 171 НК РФ, и строка 170. Обратите внимание — в форме появилась новая строка 135.

- 190 — общая сумма вычета (сумма строк 120–180);

- 200 — итоговая сумма налога к уплате за 3-й квартал по разделу 3. Разница (положительная) между суммой к уплате и суммой к вычету — разность строк 110 и 190.

- 210 — итоговая сумма к возмещению по разделу 3 декларации НДС за 3-й квартал 2019 года. Строка заполняется, если разница отрицательная.

Разделы декларации с 4-го по 6-й фирма заполняет при совершении в отчётном квартале продаж, которые облагаются налогом по льготной нулевой ставке. Раздел 7 оформляется по не облагаемым налогом операциям, продажам за территорией РФ, и по предоплате товаров длительного цикла изготовления. ООО «ВЕСНА» таких операций в 3-м квартале 2019 не совершало.

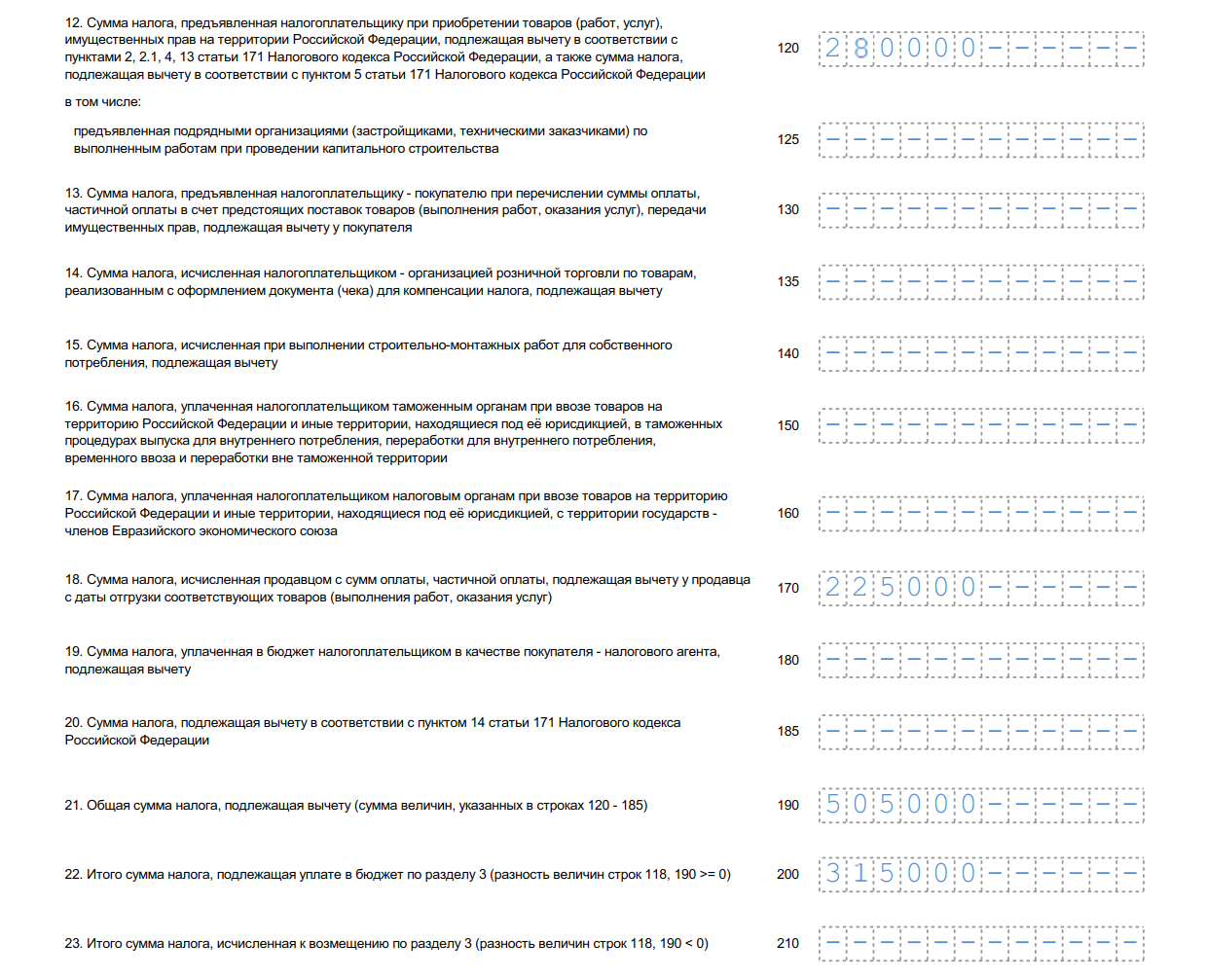

Шаг 4 — Раздел 8

Раздел 8 содержит значения и данные из книги покупок по полученным счетам-фактурам, право на вычет по которым возникло в отчетном периоде. ООО «ВЕСНА» вправе вычесть НДС, который предъявлен продавцом-контрагентом и включён в выставленный счёт-фактуру, из общей суммы к уплате.

- 001 — прочерк, так как декларация первичная. Заполняется только при подаче уточнённой формы;

- 005 — номер операции в книге покупок;

- 010 — код вида операции по книге покупок. В приведённом случае указан код 01.

- 020 — номер счёта-фактуры, предъявленного продавцом;

- 030 — дата составления счёта-фактуры;

- 040-090 — заполняются при исправлении счёта-фактуры или выставлении корректировочного счёта;

- 100 — номер документа об оплате.

- 110 — дата составления платёжного поручения;

- 120 — дата принятия товара на учёт.

- 130 — ИНН и КПП продавца;

- 140 — ИНН и КПП посредника — не заполняется;

- 150 — номер таможенной декларации вписывают только при импорте товара из других стран. Ставим прочерки;

- 160 — расчёт с продавцом производился в российской валюте;

- 170 — стоимость покупки по счёту-фактуре вместе с налогом;

- 180 — сумма налога в рублях;

- 190 — общая сумма налога к вычету по книге покупок.

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

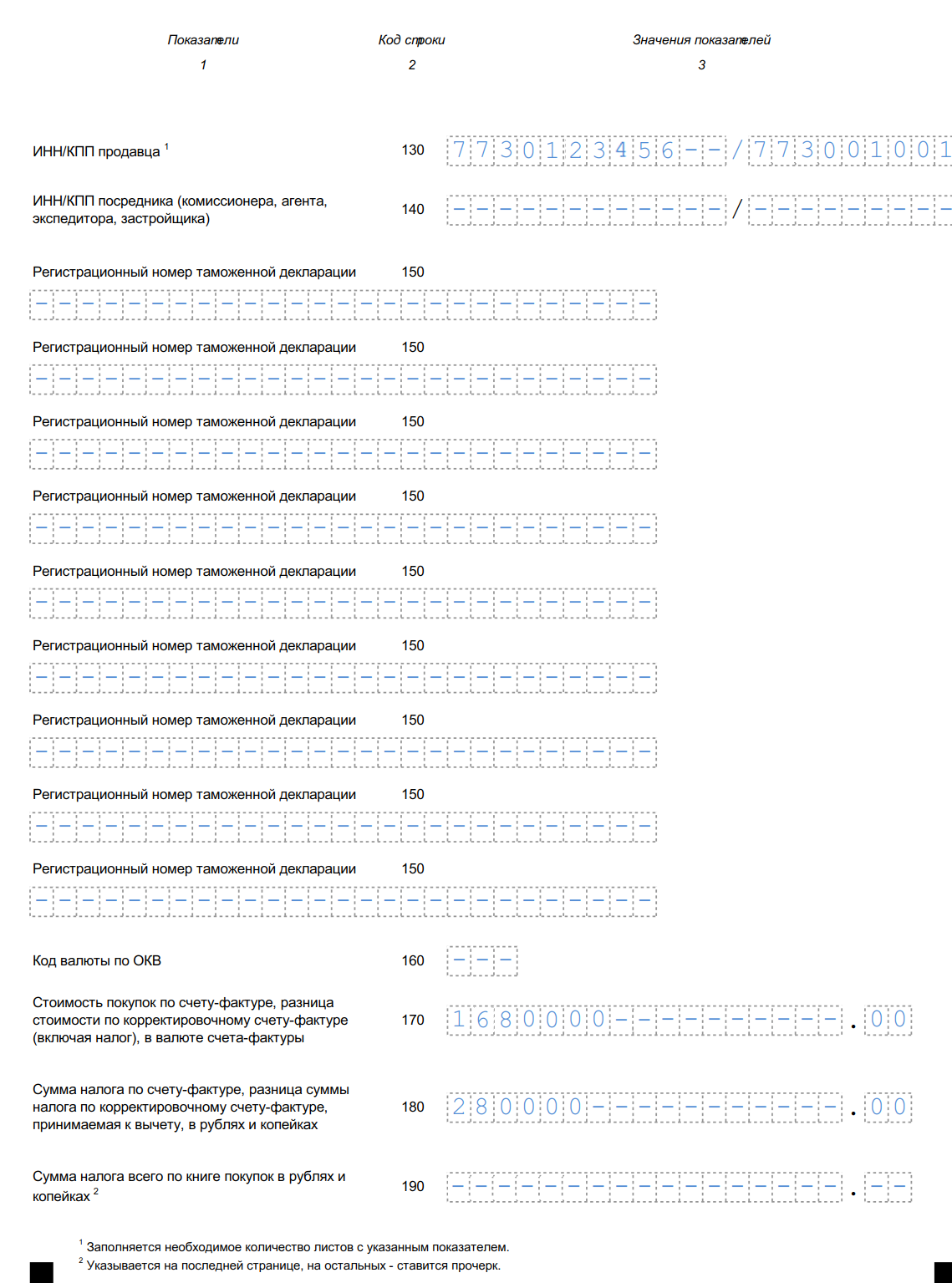

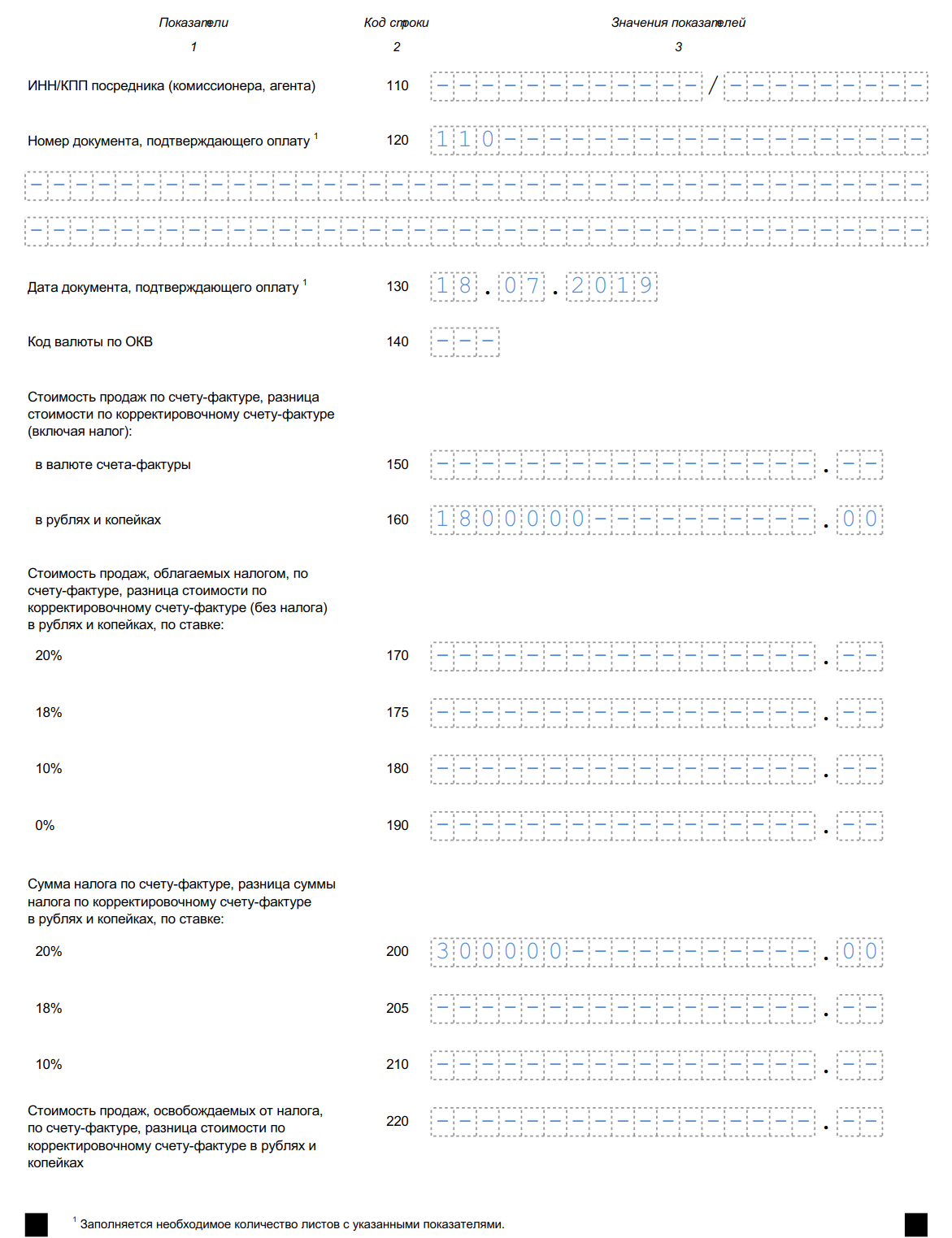

Шаг 5 — Раздел 9

Часть 9 декларации включает сведения из книги продаж — данные о выставленных счетах-фактурах по продажам, которые увеличивают налоговую базу отчетного квартала. Обязательно отразите предоплату в счёт будущей поставки товаров в размере 2 360 000 рублей (включая НДС 18%). Итоговая страница по сумме операций и налогу заполняется один раз.

Раздел 9 по первой операции

- 001 — прочерк, так как декларация первичная (заполняется только в уточненной декларации);

- 005 — порядковый номер операции в книге продаж;

- 010 — код вида операции в книге продаж;

- 020 — номер выставленного счёта-фактуры;

- 030 — дата счёта-фактуры;

- 035 — регистрационный номер таможенной декларации;

- 036 (новая строка) — указывается при таможенных операциях, коды содержатся в Товарной номенклатуре ЕАЭС;

- 040-090 — заполняют при исправлении или выставлении корректирующего счёта-фактуры;

- 100 — ИНН и КПП покупателя.

- 110 — ИНН и КПП посредника (не заполняется);

- 120–130 — номер и дата документа об оплате;

- 140 — код валюты.

- 150–160 — стоимость продажи с учётом налога в валюте счёта-фактуры и в рублях, строку 150 не заполняем;

- 170–190 — стоимость продажи без налога (отдельно по ставкам 20, 18, 10 и 0%). Все операции Раздела 9 осуществлялись по ставке 20%;

- 200–220 — сумма НДС по ставкам 20, 18 и 10% и стоимость продаж, освобождённых от уплаты налога. ООО "ВЕСНА" заполняет строку 200.

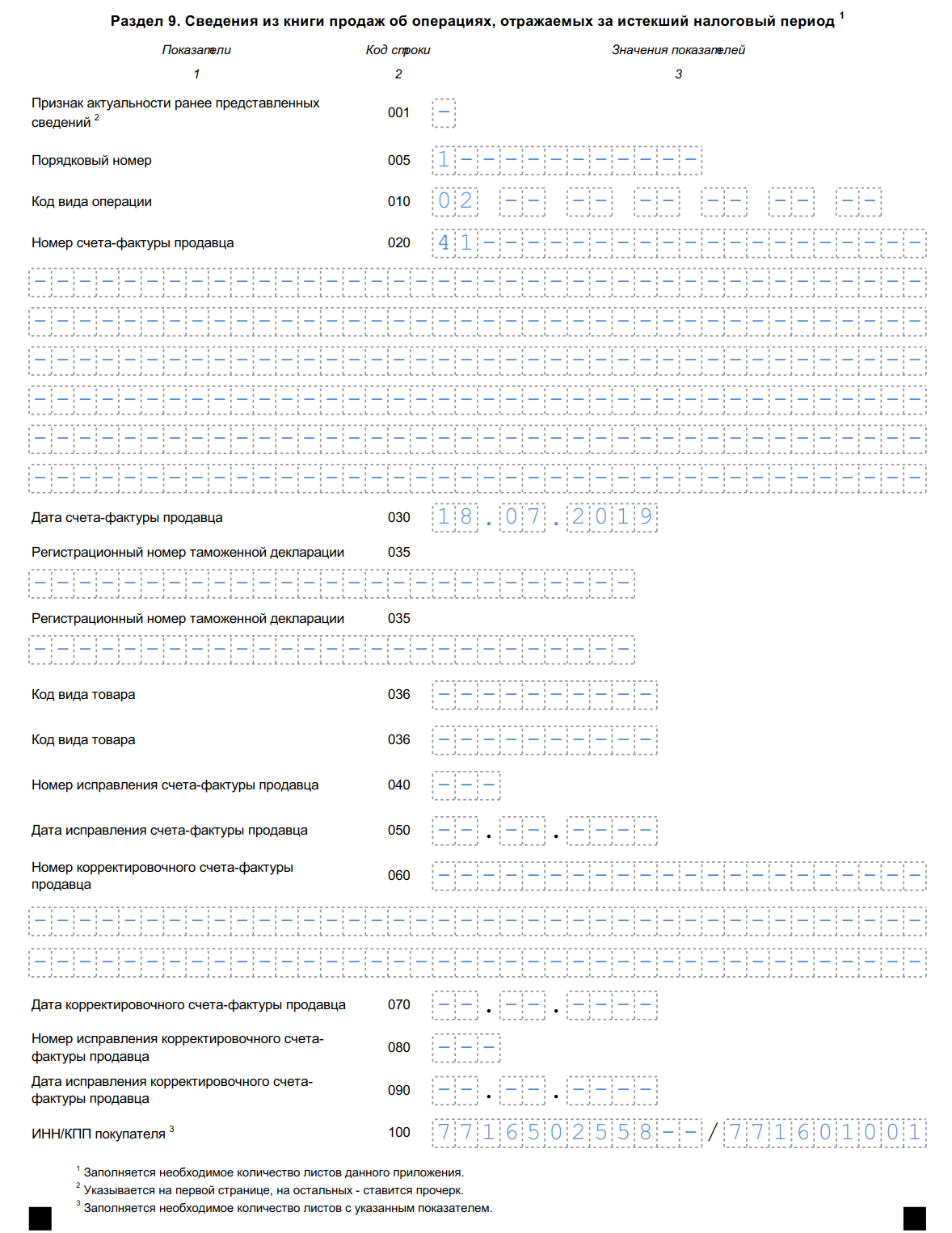

Раздел 9 по второй и последующим операциям

Почти полностью дублирует предыдущие две страницы, за исключением порядкового номера операции, даты, ИНН покупателя и суммы продажи. По третьей операции указывается код 02 из книги продаж, так как в этом случае фиксируется предоплата за предстоящие поставки. Принцип заполнения тот же, но различаются величины, даты и реквизиты покупателя.

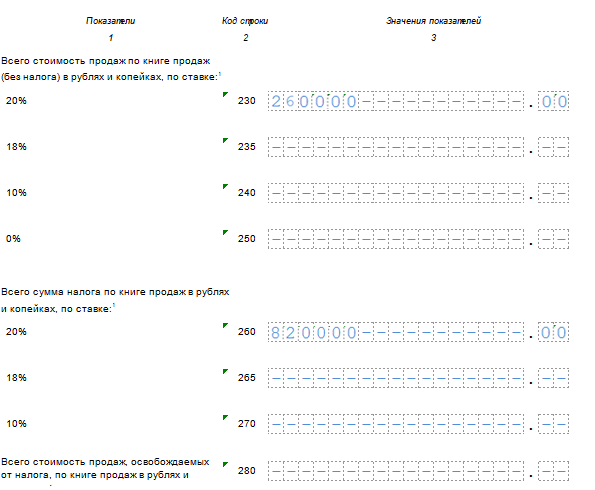

Итоговые показатели раздела 9

- 230 — общая стоимость продаж по ставке 20% без учёта НДС;

- 235 — общая стоимость продаж по ставке 18% без учёта НДС

- 240 — общая стоимость продаж — 10% без НДС;

- 250 — общая стоимость продаж — 0% без НДС;

- 260 — налог по ставке 20%;

- 265 — налог по ставке 18%;

- 270 — налог по ставке 10%;

- 280 — сумма, освобождённая от налога.

Разделы 10 и 11 декларации заполняют комиссионеры и агенты, застройщики, и фирмы, работающие по договору транспортной экспедиции. Сведения вносятся на основе журнала учёта счетов-фактур. Раздел 12 оформляют неплательщики налога или лица, освобождённые от его уплаты, при выставлении ими счетов-фактур с включённым налогом. ООО "ВЕСНА" эти разделы оставляет пустыми.

Как заполнить декларацию онлайн

На сайтах разработчиков бухгалтерского ПО — Мое дело, Контур , Небо и других есть возможность заполнить декларацию НДС онлайн бесплатно. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Налоговая декларация по НДС

Налоговая декларация по НДС

Все плательщики НДС обязаны подавать декларации по НДС по итогам каждого квартала (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Декларации могут быть представлены ими в ИФНС только в электронном виде путем передачи по телекоммуникационным каналам связи – ТКС (ст. 163, п. 5 ст. 174 НК РФ).

Коммерческая организация, которая просто продает и покупает товары (не выполняет обязанности налогового агента по НДС, не совершает экспортных операций, не работает как посредник) должна заполнить в декларации:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3. В нем отражается расчет суммы налога;

- разделы 8 и 9, в которых указываются сведения из книг покупок и книг продаж, соответственно.

Также, возможно, понадобится заполнить раздел 7 налоговой декларации по НДС. В нем отражаются не облагаемые НДС операции, в том числе освобожденные от обложения НДС.

Остальные разделы декларации также имеют свое предназначение и их необходимо заполнять тем налогоплательщикам и налоговым агентам, у которых в прошедшем периоде, были соответствующие операции. Например, если вы выступаете в качестве налогового агента по НДС, то должны будете заполнить еще и раздел 2 декларации.

Порядок заполнения налоговой декларации по НДС

Заполнение налоговой декларации по НДС начинается с титульного листа. Оно происходит по общим правилам (раздел III Порядка заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Здесь внимательнее нужно быть с кодом налогового периода. Поскольку в нем ошибиться, пожалуй, проще всего.

Данные о счетах-фактурах, зарегистрированных в книге покупок, по которым налог принимается к вычету, указываются в разделе 8 (код вида операции, номер и дата счета-фактуры, ИНН и КПП продавца, стоимость покупок по счету-фактуре, сумма НДС, принятая к вычету, и др.). А сведения о счетах-фактурах, зарегистрированных в книге продаж, должны быть отражены в разделе 9 (код вида операции, номер и дата счета-фактуры, ИНН и КПП покупателя, стоимость продаж по счету фактуре, сумма НДС по определенной ставке и др.).

На основании информации, которая содержится в разделах 8 и 9, заполняется раздел 3 декларации. А после раздела 3 можно переходить и к заполнению раздела 1.

Лучше разобраться с тем, как заполнить налоговую декларацию по НДС, поможет образец заполненной декларации по НДС за I квартал 2017 года. Он приведен на странице. Декларация составлена при условии, что организация приобрела товары 23.01.2017 на сумму 896800 руб. (включая НДС 136800 руб.) и отгрузила 26.01.2017 продукцию на сумму 1062000 руб. (с учетом НДС).

Отметим, что в 2018 году порядок заполнения декларации не изменился.