Благодаря проводимой пенсионной реформе, граждане РФ самостоятельно распоряжаются формированием накопительной части пенсионных средств. Часть данных средств они могут перевести в негосударственный пенсионный фонд.

Порядок перевода отчислений в НПФ

Чтобы осуществить перевод накопительной части пенсии на счет НПФ, необходимо ознакомиться с надежностью данной организации, оценить риски и преимущества работы с ним. В качестве основных пунктов по порядку перевода средств выделяют:

- Выбор НПФ, анализ его преимуществ и возможных рисков.

- Заключение договора об обязательном пенсионном страховании.

- Подача информации в территориальный орган ПФР о том, что накопительная часть пенсии находится в НПФ.

В случае того, когда человек хочет оформить перевод пенсии в НПФ из ПФР, он оформляет заявление на перевод и собирает бумаги, которые требуются для перехода. Осуществить подобное можно самостоятельно, через доверенное лицо или МФЦ.

В текущее время предусмотрена «заморозка» создания накопленной части пенсии. Она будет действовать до 2020 года.

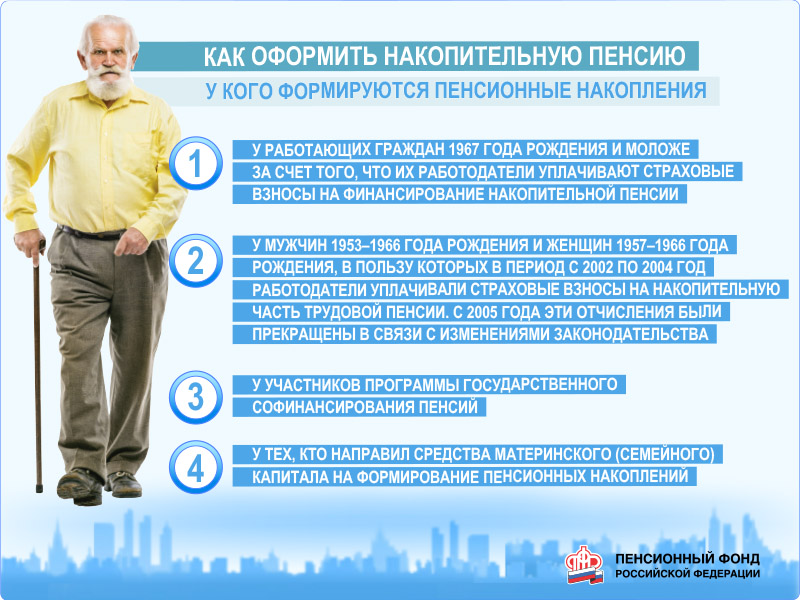

Право на пенсионные накопления

У кого формируются пенсионные накопления, посмотрите на картинке:

Те лица, кто решил воспользоваться накопительной пенсией и направить ее в НПФ, должны быть застрахованы по системе обязательного пенсионного страхования. На их счете должна находиться определенная сумма:

- Лица, родившиеся до 1966 года, могут формировать лишь страховую составляющую. Мужчины (возраст с 1953 -1966) и женщины (1957-1966) могут получить накопительную часть, так как в период с 2002 по 2005 год уже действовала уплата на данную часть пенсии со стороны работодателей.

- По программе дополнительного финансирования пенсии сформировать накопительную ее часть можно за счет индивидуальных взносов.

- Использование материнского капиталана пенсионное обеспечение матери.

В рамках ФЗ те лица, которые впервые с 01.01.14 направляют взносы на обязательное пенсионное обеспечение, имеют возможность выбрать, где хранить пенсию в течение 5 лет после первого перечисления взносов. В случае с накопительной частью пенсии по инвалидности выплата с 2013 года производится только по достижению определенного возраста (55 лет у женщин и 60 – у мужчин). При наличии страхового стажа начисляется трудовая пенсия по старости.

Скачайте, чтобы не потерять! ФЗ «О накопительной пенсии» ЗДЕСЬ.

Стоит ли переходить в НПФ?

Негосударственные пенсионные фонды в рамках своих функций обладают возможностью хранить и участвовать в формировании двух видов пенсии (по полису или негосударственный вид пенсии). В качестве положительного ответа на вопрос, зачем переводить накопительную часть пенсии в нпф, могут выступать:

- выплата состоит из зачислений клиентов, которые поступают с определенной периодичностью, по установленномусроку перевода, а также за счет инвестирования резервов;

- на негосударственных организациях лежит материальная ответственность за вложения его клиентов. В ситуации, при которой доходность фонда ниже уровня инфляции, он обязан компенсировать расходы вкладчиков за счет своих резервов;

- за счет того, что НПФ ежегодно формируют инвестиционную стратегию на будущий год и в ближайшей перспективе, то он может отреагировать на финансовые изменения на рынке.

Недостатки НПФ

Учитывая преимущества негосударственных фондов, они имеют ряд недостатков, из-за которых граждане неохотно вкладывают свои пенсионные суммы.

Среди минусов можно выделить:

- нет стабильного дохода. Иными словами, организация не всегда может поручиться за свою финансовую составляющую;

- НПФ может потерять лицензию из-за нарушения законодательства, банкротства. Клиентам требуется переводить накопления в иной фонд или обратно в ПФР, что требует определенных затрат.

Порядок перевода пенсионных накоплений

Сотрудничая с НПФ по сохранению своих пенсионных накоплений, человек должен внимательно подойти к порядку перевода своих средств на его счет и определить, стоит ли ему переходить.

Состоит из нескольких этапов:

- Во-первых, ему следует определиться с тем фондом, куда он собирается перевести накопительную часть пенсии. Нужно изучить сведения о ней, ее финансовые возможности в случае погашения убытков лицом, преимущества перед другими организациями. Обращают внимание на рейтинг надежности, состав учредительского совета.

- Во-вторых, осуществить непосредственный выбор в пользу того или иного фонда. Нужно оценить надежность организации. Зависит от показателей работы фонда. Оценить данный пункт позволит информация, которую можно изучить по данным определенных агентств, например, «Эксперт РА»:

- К фонду применяются требования по времени его создания. Лучшие фонды – созданы до 1998 года. Чем раньше он был создан, тем более опытен по управлению вложениями.

- Уровень доходностипозволяет понять, насколько фонд успешен в работе. Изучить необходимо показатели в среднем за несколько лет.

- Учредители. Надежнее фонды, которые были учреждены представителями добывающей и перерабатывающей промышленности.

- Степень открытости.

- Отзывы о фонде.

Сравнительный анализ Негосударственных пенсионных фондов

Рейтинг НПФ по состоянию на 2017 год посмотрите в видео:

Чтобы оценить показатели надежности, деловой репутации, финансовой стабильности фонда, нужно проанализировать эти данные по нескольким организациям.

Например, те фонды, которые имеют рейтинг А++, по данным «Эксперт РА».

«Газфонд»

Работает с 1994 года. Учредители – компания ПАО «Газпром», «Газпромбанк», ООО «Газпром добыча Уренгой», ООО «Газпром добыча Ямбург», ООО «Газпром трансгаз Саратов». Выступает в качестве соучредителя профессионального объединения участников пенсионного рынка. С 2004 года имеет самый высокий рейтинг. Крупнейший фонд на территории РФ. Среди плюсов выделяют большой объем собственных средств, пенсионных резервов. В качестве минусов –назойливость по предоставлению собственных услуг, отрицательные отзывы в ряде регионов страны. Читайте нашу статью про НПФ «Газфонд» ***ЗДЕСЬ***(П046 кит финанс).

НПФ Сбербанк

Основан в 1995 году, в качестве учредителей выступает ПАО «Сбербанк России». Работает на основании Приказа Президента. В качестве плюсов можно выделить стабильную работу на протяжении всего времени существования, хорошие отзывы от вкладчиков, открытость. К минусам принято относить – несвоевременность выплат отдельным категориям граждан, агрессивная политика по привлечению будущих клиентов.

НПФ «Нефтегарант»

Работает с 2007 года под крылом компании ОАО НК «Роснефть». За годы работы отмечен рост показателей по получению прибыли, осуществляется эффективное управление пенсионными накоплениями. Минусы – молодой возраст не позволяет оценить данный фонд как надежный у людей, которые выходят на пенсию, низкий уровень доходности по инвестициям, накопления только в отечественной валюте.

Анализ позволяет сделать вывод, что любой НПФ имеет как плюсы, так и минусы в работе. Выбор в пользу определенного зависит от предпочтений гражданина.

Необходимые документы для перевода накопительной части пенсии

После процедуры выбора НПФ нужно собрать пакет документов, чтобы непосредственно переместить свои пенсионные накопления на счет фонда.

Данный пакет документов включает в себя:

- паспорт гражданина РФ;

- пенсионное страховое свидетельство;

- заявление на перевод. В нем указывают индивидуальные данные лица, который собирается осуществлять отчисления в НПФ. Кроме того, необходимо оформить договор об обязательном пенсионном страховании.

На картинке – образец заявления о переводе средств в НПФ:

Перевод средств между НПФ

В ситуациях, когда клиент недоволен деятельностью той структуры, куда осуществил перевод накопительной части пенсии, он имеет возможность перевести средства в другой НПФ. Следует учитывать, что накопления могут находиться на счете только одного НПФ, деление между организациями невозможно.

Существует два способа перехода:

- Досрочный – осуществляется в рамках одного года. Следует оформить заявление, указать иной адрес. В случае если документы переданы в 2016 году, перевод возможен в 2017, при этом проценты по вкладам будут потеряны.

- При срочном переходе, накопления направляются в другую компанию в год, который идет за истекшим пятилетним стажем с момента оформления договора с предыдущим фондом. Проценты на накопления остаются.

Кроме того, возможно обратно перевести средства в ПФР, но не позднее 31 декабря, посредством подачи заявления в ПФР. Заявка подается лично в соответствующий орган, либо через услуги МФЦ. Также можно направить документы, воспользовавшись услугами почты или электронным способом.

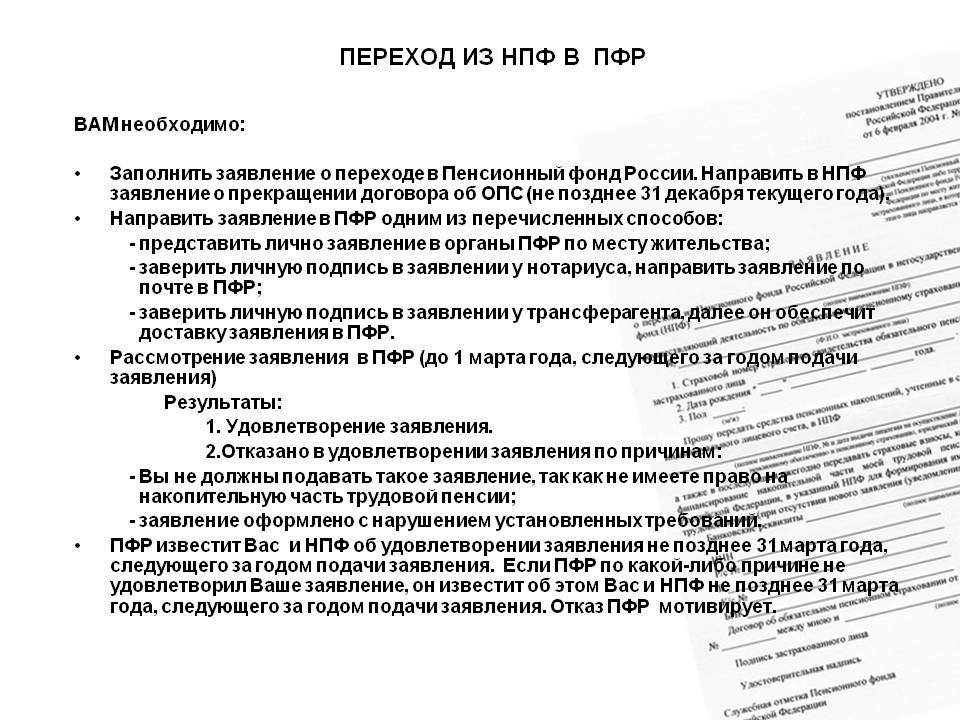

Как перевести накопления обратно в ПФР, смотрите на картинке:

Обязательно ли переводить пенсию в НПФ – право любого человека, который задумывается о сохранности ее накопительной части. Государство активно поддерживает социальную составляющую жизни своих граждан. Специально создаются условия, по которых при выходе на пенсию, сумма пенсионных выплат будет увеличена за счет производившихся пенсионных накоплений в Негосударственном пенсионном фонде.

От чего зависит размер накоплений и как выбрать НПФ, смотрите в видео:

Перевод накопительной части пенсии в негосударственный пенсионный фонд влечет за собой последствия, в которых есть свои плюсы и минусы. Процедура перевода денежных средств отделяет инвестиционную часть, которая больше не вернется на счета, так как именно с нее происходит прибавка к пенсии и с ней работают НПФ. Важно безопасно и надежно перевести виртуальные деньги своей будущей пенсии, чтобы не потерять ее со всем. Расскажем, можно ли перевести свою накопительную часть из ПФР в НПФ и обратно, до какого года можно воспользоваться таким правом и продлили сроки перевода или нет.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-51-75 . Это быстро и бесплатно !

Возможен ли перевод накоплений?

Накопительная пенсия состоит из вложений от работодателя в размере шести процентов от зарплаты ежемесячно. Регулирование порядка перевода и управления деньгами согласовывается по Федеральному Закону № 424 «О накопительной пенсии».

В связи с этим граждане имеют право управлять своими средствами – произвести инвестирование в негосударственные структуры, у которых имеются лицензии на право обращения пенсионными пособиями. Перевод возможно осуществлять как из ПФ России в негосударственный, так и менять один НПФ на другой или вернуть денежные накопления обратно под управление государства.

Из негосударственного пенсионного фонда в ПФР

Для перевода своих средств в государственный пенсионный фонд, необходимо написать заявление о действии перевода. Для этого нужно лично обратиться в службу ПФ по месту своего жительства или отправить заявление с копиями документов через почтовой отделение или службой курьера.

В другой НПФ

Для отчисления в негосударственный пенсионный фонд потребуется сначала обратиться в местный отдел ПФ по месту жительства и написать заявление на перевод денежных сумм накопительной части в НПФ. Заявление также можно отправить почтовым переводом или службой доставки. Обязательно потребуется заверение всех документов у нотариуса.

Кто может это сделать?

Отчисление накопительной пенсии может осуществить лично гражданин либо лицо, которое является его законным представителем или доверенным по заявлению.

Отчисление накопительной пенсии может осуществить лично гражданин либо лицо, которое является его законным представителем или доверенным по заявлению.

Накопленные средства имеются у граждан до 1965 года рождения, остальная категория самостоятельно формирует данный вид пенсии либо через взносы, которые осуществляются в рамках Программы государственного софинансирования пенсионных накоплений, материнского (семейного) капитала.

Сроки

Рассмотрим, когда можно перевести накопительную часть пенсии в НПФ. На законодательном уровне были установлены сроки перевода и формирования пенсионного обеспечения, подключение к программе осуществлялось до 2015 года. В последующих годах программу «заморозили», но возможность хранить средства в НПФ и переводить их из одной структуры в другую осталась.

Граждане, которые не оформили софинансирование, находятся по вопросом, но государство обеспечит их страховой пенсией. Участники программы, рожденные 1967 г. и моложе, имеют возможность перевести накопленные средства, отказаться от них или передать по завещанию.

Страховые отчисления при этом будут переходит в страховую пенсию. «Заморозка» рассчитана на то, чтобы не происходили отчисления в НПФ и, граждане делали выбор в государственные фонды.

До какого года?

Если гражданин является обладателем данного вида пенсии, то ее перевод можно было осуществить до 2015 года, до проекта «заморозки». Проект перевел имеющиеся средства из ПФ в страховые пенсии. При самостоятельном инвестировании – сроков и препятствий к формирования государство не делает.

Порядок перевода из одного фонда в другой

Личное обращение.

Личное обращение.- Почтовые переводы документов.

- Электронный способ через сайт НПФ или Госуслуги.

- Через доверенное лицо.

Виды переводов из одного НПФ в другой:

- Досрочный – занимает один год. Например, перевод сделан в 2017, деньги переведут только в 2018, что приведет к потере инвестиций.

- Срочный – делается через пять лет нахождения в компании. Например, перевод сделан в 2017, деньги переведутся в 2022, инвестиции будут сохранены.

Перевод несет безвозмездный характер, для этого нужно:

Заключение договора

С НПФ необходимо заключить договор об обязательном пенсионном страховании. Порядок оформления договора рассматривается в статье 36.4 ФЗ № 75 «О негосударственных пенсионных фондах». Заключение договора осуществляется следующим образом:

выбрать НФ и обратиться в офис;

выбрать НФ и обратиться в офис;- заполнить форму заявления;

- приложить ксерокопии паспорта и СНИЛСа;

- выбрать подходящий пенсионный план;

- открыть счет в фонде;

- перевод средств и ежегодное поступление прибыли.

Когда наступит пенсионный возраст, работники фонда просчитают ежемесячную пенсию и начнут ее выплачивать, либо каждые пять лет забирать единовременную выплату.

В какой срок подавать заявление?

Существует определенный срок подачи заявления в ПФР о переводе накопительной пенсии.

Каждый год можно осуществить рассмотрение заявления до 31 марта (при этом в прошлый год было подано заявление). Полученное уведомление оповестит гражданина о переводе денег.

Как перечислить свои накопления из ПФР в НПФ?

Для перевода необходимо обратиться с заявлением о переводе в ПФР, затем обратиться в выбранную компанию для заключения договора (при себе иметь паспорт и СНИЛС):

заполняем ФИО и наименование фонда;

заполняем ФИО и наименование фонда;- указываем предмет соглашения (например, инвестирование и последующая выплата);

- номер счета и личная информация;

- обязанности сторон;

- основания для выдачи накопительных средств;

- штрафы за нарушение обязательств;

- условия расторжения и решение спорных моментов;

- подписи и реквизиты заверения.

Далее следует оформление заявления (бланк можно взять в ПФ или в интернете):

Полезное видео

Из видео узнаете как перевести свои пенсионные накопления в НПФ:

Заключение

Перевод накопительной части пенсии в негосударственный фонд имеет свои плюсы и минусы. Для тех, кто хочет обеспечить себе хорошую пенсию – это отличная возможность произвести инвестирование и получать в потом не только собранную пенсию, но и увеличить ее и забрать прибыль.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-51-75 (Москва)

+7 (812) 467-38-74 (Санкт-Петербург)

И перевести туда пенсию

Уже 17 лет частью вашей будущей пенсии распоряжаются управляющие компании и негосударственные пенсионные фонды.

От их работы зависит, на сколько вырастет сумма накоплений и какой будет пенсия. Чтобы повлиять на размер пенсии, вы можете самостоятельно выбрать, кто будет управлять вашими взносами. Для этого есть частные управляющие компании и негосударственные пенсионные фонды.

Я пять лет работал агентом негосударственных пенсионных фондов и несколько раз переводил свои накопления в разные фонды. Расскажу, на что обратить внимание, если вы решили выбрать или сменить НПФ .

Что курил автор?

Редакция Т—Ж приложила все усилия, чтобы сделать систему обязательного пенсионного страхования понятной читателю. Но некоторые нюансы пенсионной системы трудно изложить коротко и ясно. Пенсионные реформы проводятся чуть ли не каждый год и запутывают даже специалистов.

Однажды во время работы в НПФ я не смог разобраться в очередном пенсионном законе. Я пошел в отделение пенсионного фонда по месту жительства и попросил сотрудников объяснить некоторые детали. Они рассмеялись мне в лицо: «Мы сами этого не понимаем! Там видно будет…»

Поэтому предупреждаю: местами нужно поднапрячься.

Также нельзя не сказать, что курение вредит здоровью и ограничивает круг общения, что пагубно сказывается на карьере. Обратитесь в НПФ , чтобы управлять пенсией, и к врачу, чтобы бросить курить.

Матчасть

В прошлом веке в нашей стране работала распределительная пенсионная система: с работающих брали взносы и делили их на пенсионеров. Все было хорошо, пока работало много людей и на одного пенсионера приходилось несколько трудоспособных людей. Статистика говорит, что в 1970 году на одного пенсионера было 2,5 работника.

К началу двухтысячных это соотношение изменилось. В 2005 году соотношение работающих и пенсионеров было 1,7:1. Сейчас соотношение — 1,12:1. А в 2025 году будет 1,04:1. То есть работать будут примерно столько же людей, сколько получают пенсии. Понимая, что нас ждет, государство организовало пенсионную реформу.

Одно из решений проблемы — в распределительно-накопительной системе. С работающих все так же берут взносы, но теперь эту сумму делят на две части. Одна часть распределяется среди нынешних пенсионеров, а другая часть сохраняется за работником, чтобы он получил ее при назначении пенсии.

Пока деньги накапливаются, цены в стране растут и инфляция постепенно съедает накопления. Чтобы компенсировать инфляцию, средства должны работать и приносить доход. Государство позаботилось об этом и назначило специальные компании управлять пенсионными средствами. Теперь каждый будущий пенсионер имеет право выбирать, кто будет инвестировать его будущую пенсию.

Читатели 1966 года рождения и старше!

Статья для вас не совсем актуальна — система обязательного пенсионного страхования в полной мере распространяется на лиц 1967 года рождения и моложе. Но небольшая накопительная пенсия у вас все же есть, а также вы можете выбрать НПФ для формирования дополнительной, негосударственной пенсии. Об этом тоже расскажем.

Мы уже писали о действующей в России системе обязательного пенсионного страхования. Если вы получаете 100 000 Р по ведомости (на руки — 87 000 Р , за вычетом 13% подоходного налога), 30% сверх этой суммы (30 000 Р ) работодатель перечисляет в бюджет.

Это называется «обязательные страховые взносы»: 8000 Р идут на социальное и обязательное медицинское страхование, а 22 000 Р получает пенсионный фонд. Они фиксируются на личном счете каждого гражданина. СНИЛС — это и есть номер такого счета.

Ваши пенсионные деньги лежат на этой зеленой пластиковой карточке. Так выглядит СНИЛС старого образца Ваши пенсионные деньги лежат на этой зеленой пластиковой карточке. Так выглядит СНИЛС старого образца |

А так — СНИЛС нового образца А так — СНИЛС нового образца |

Деньги, которые поступают в пенсионный фонд, раньше делились на две части: одна шла в бюджет (за это пенсионерам начислялись специальные баллы, которые учитываются при расчете пенсии), другая — на формирование накопительной пенсии. Так у вас формировалась накопительная пенсия. C 2014 года она перестала увеличиваться за счет отчислений работодателя — правительство временно решило направлять все деньги в бюджет, а взамен насчитывать баллы.

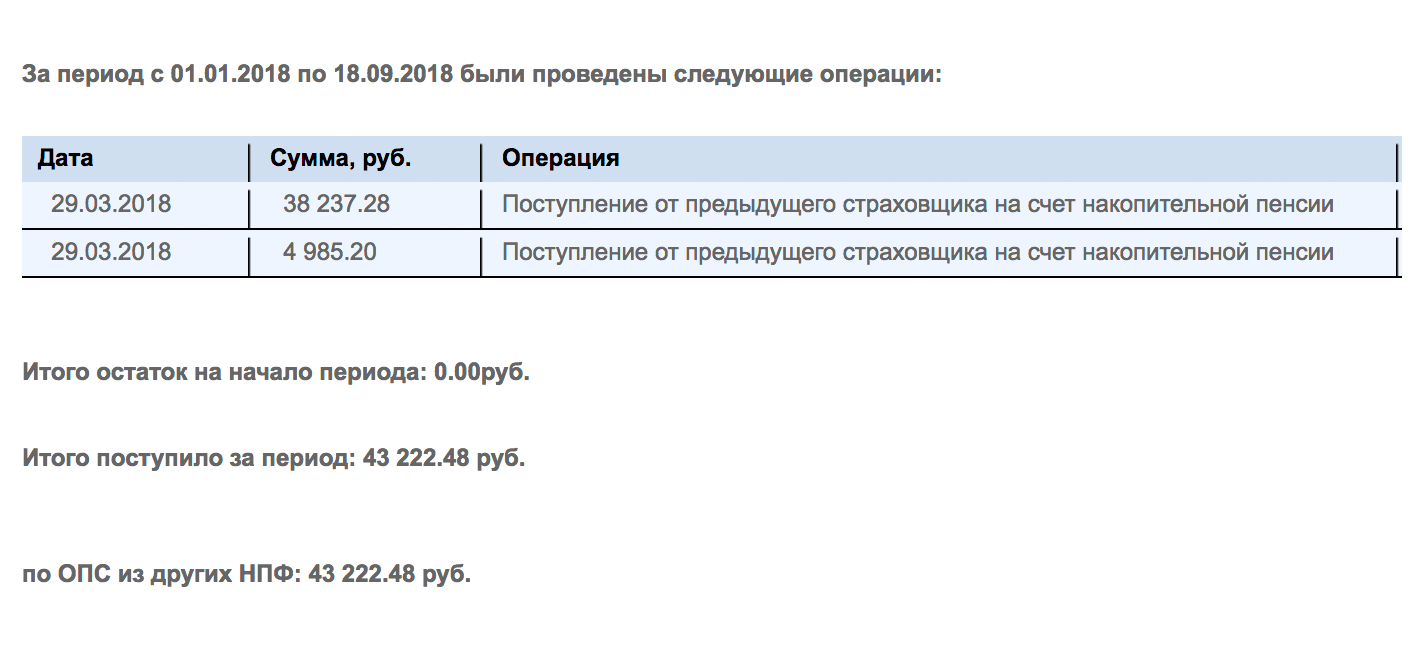

Но это не значит, что про накопительную пенсию можно забыть: ведь все может измениться, да и какие-то деньги вы уже накопили, они не пропадут. Например, мои пенсионные накопления составляют 43 тысячи. Среди моих клиентов встречались люди, накопившие по 100 и 200 тысяч. Наибольший размер пенсионных накоплений, о котором я слышал, — 400 тысяч.

Накопительная часть остается в виде денег, никуда не тратится, а наоборот, увеличивается за счет доходности от инвестирования.

Мои пенсионные накопления. Размер вашей накопительной пенсии вы можете узнать в фонде, который выбрали

Мои пенсионные накопления. Размер вашей накопительной пенсии вы можете узнать в фонде, который выбрали

Государство хочет, чтобы мы сами выбрали, кто будет заниматься этим инвестированием. Организация, которой мы даем право работать с нашими пенсионными накоплениями, называется страховщиком по обязательному пенсионному страхованию. Страховщик крутит наши деньги и чем больше процентов начисляет, тем больше будет наша ежемесячная пенсия.

Если ничего не делать, страховщиком становится Пенсионный фонд России. Он направляет накопительную пенсию в управляющую компанию Внешэкономбанка, в инвестиционный портфель «Расширенный». Его средняя доходность — 7%, это меньше, чем у НПФ . Хорошие фонды дают доходность в среднем 10% годовых.

Вот сколько денег можно потерять таким образом. Допустим, размер накопительной пенсии — 100 000 Р , работать осталось 30 лет, а взносы на пенсию так и не вернут. Если с пенсией ничего не делать, ежемесячные выплаты по накопительной пенсии могут быть в 2,3 раза меньше.

Сколько денег пропадет, если оставить накопительную пенсию в ПФР

| Сумма спустя 30 лет, без учета дополнительных взносов | Ежемесячная прибавка к пенсии (сумма накоплений делится на 20 лет) | |

|---|---|---|

| УК ВЭБ , доходность 7% годовых | 700 000 Р | 3000 Р |

| НПФ , доходность 10% годовых | 1 600 000 Р | 7000 Р |

УК или НПФ

Пенсионный фонд России инвестирует деньги только через одну компанию, а негосударственные пенсионные фонды имеют право делить средства между несколькими. Если вы сознательно решили, что вашим страховщиком будет ПФР , вам нужно выбрать управляющую компанию, а потом — инвестиционный портфель, который она предлагает. При выборе НПФ больше ничего делать не нужно — он определится с управляющими компаниями и портфелями сам.

Если вы настолько хорошо разбираетесь в инвестициях, что знаете, как выбрать управляющую компанию и инвестиционный портфель, расскажите об этом в комментариях. Остальным проще остановиться на НПФ в качестве своего страховщика и предоставить дальнейшее профессионалам.

Фатально ошибиться с выбором НПФ невозможно. Фонды работают по единым правилам, их деятельность регламентирована несколькими федеральными законами, все проходят лицензирование и проверки в Центробанке. Но о некоторых критериях подходящего НПФ мы все же расскажем.

Надежность

Проверьте, участвует ли фонд в системе гарантирования прав застрахованных лиц. По аналогии с банковскими вкладами, накопительные пенсии в таких фондах застрахованы в Агентстве страхования вкладов. Даже если фонд разорится, ваши деньги не пострадают.

Реестр негосударственных пенсионных фондов — участников системы гарантирования прав застрахованных лиц

Еще один показатель надежности — рейтинги, которые присваивают фондам специальные агентства. Расшифровав рейтинг, вы поймете, насколько фонд способен выполнять свои обязательства.

Некоторые НПФ имеют рейтинги класса В, например ВВВ− или ВВВ+. Это означает умеренный уровень надежности. Большинство фондов получили рейтинги класса А, свидетельствующие о высокой надежности. Сейчас лучшие НПФ имеют наивысшие оценки — ААА.

Информацию об участии в системе АСВ и рейтинг надежности фонды размещают у себя на сайте

Информацию об участии в системе АСВ и рейтинг надежности фонды размещают у себя на сайте

Еще один важный показатель — срок работы фонда. Первый НПФ появился в нашей стране в 1990 году. До 2005 года они занимались только дополнительным пенсионным обеспечением: формировали вторую пенсию.

Если фонд возник до 2005 года, значит, его создатели не собирались просто срубить денег на пенсионной реформе. Чем больше срок работы НПФ , тем больше опыт, устойчивее организационная структура, выше готовность к кризисам. (Это на мой взгляд. Так-то мы все живем в России — стране, где возможно всё.)

Узнать, когда появился НПФ, можно на его сайте: раздел будет называться «О фонде», «Фонд» или подобным образом

Узнать, когда появился НПФ, можно на его сайте: раздел будет называться «О фонде», «Фонд» или подобным образом

На устойчивость фонда косвенно указывает количество застрахованных лиц и объем средств пенсионных накоплений. Если у фонда менее миллиона клиентов — это либо новичок на рынке, либо отраслевой фонд, работающий с одним крупным предприятием или группой компаний.

Сейчас на рынке НПФ идет процесс укрупнения игроков, и малые фонды постоянно объединяются или поглощаются. Так что, выбрав небольшой фонд, будьте готовы к постоянной смене названий и адресов. Данные о количестве клиентов и объеме средств пенсионных накоплений размещены на специализированных сайтах.

Доходность

Множество сайтов публикуют данные о доходности НПФ . В целом все они достоверные, но есть нюанс: любой рейтинг доходности составлен по одному или нескольким основаниям и их различные комбинации позволяют вывести на первое место нужный фонд. Составителям рейтингов доходности необязательно подтасовывать цифры, чтобы вывести вверх любимый фонд.

Например, по доходности за последний год на первом месте будет фонд «А», по средней доходности за последние 10 лет — фонд «Б», а по накопленной доходности за этот же период — фонд «С», потому что фонд «Б» работает только 7 лет.

НПФ , где я работал, тоже однажды составил рейтинг доходности, в котором занял первое место: для этого пришлось выделить 20 крупнейших фондов и взять показатели за 3 года только среди них.

Поэтому, когда вам говорят о доходности, уточняйте, за какой период. О работе фонда можно судить по доходности как минимум за 5 лет: если в среднем она близка к 10% годовых — это хороший показатель.

Сервис

Протестируйте выбранный НПФ на клиентоориентированность. Посмотрите, легко ли найти на сайте нужную информацию, узнайте, будет ли у вас личный кабинет и какие сведения там можно получить, позвоните на горячую линию и проверьте, как скоро они возьмут трубку.

Удобно, когда у НПФ открыт филиал или представительство в вашем городе. Например, когда мне пришлось судиться со своим НПФ , я потратил много времени, чтобы найти основания для подачи иска по месту жительства. Если бы у фонда был филиал, иск приняли бы сразу.

В филиале НПФ можно подать заявление о наследовании или выплате пенсии, а в случае конфликта — прийти к страховщику в офис и поскандалить. Без представительства все это тоже можно сделать, но по почте или через интернет.

Досрочный переход

Менять страховщика можно ежегодно, но если делать это чаще одного раза в пять лет, потеряете весь инвестиционный доход, который накопился за время нахождения в вашем нынешнем фонде.

Это произошло со мной, когда меня обманом перевели в другой фонд. В 2015 году я заключил договор с НПФ . На тот момент на накопительном счете было 43 000 Р . Два года мой НПФ инвестировал деньги, а я получал доход. Когда в 2017 году мошенники перевели меня в новый НПФ , все заработанное сгорело, а на счете остались первоначальные 43 000 Р . За эти два года я потерял 3700 Р .

Потерянные деньги могли бы работать все время, которое осталось до пенсии. За 30 лет при доходности в 10% начальная сумма увеличивается в 16 раз.

Поэтому, перед тем как выбрать НПФ , проверьте, кто ваш текущий страховщик и как долго у него находятся ваши деньги. Проверить можно на сайте госуслуг, вам нужна услуга «Извещение о состоянии лицевого счета в ПФР ». В выписке вы увидите отчисления по своей пенсии, а также дату, когда договор со страховщиком вступил в силу. Выбрать новый фонд без потерь вы сможете только через пять лет.

Как перевести деньги

Если в городе есть филиал вашего НПФ , достаточно просто прийти туда с паспортом и СНИЛСом. Специалисты помогут оформить необходимые документы.

Обычно агенты сами вас ищут и предлагают выбрать свой фонд. Поэтому можно вообще никуда не ездить, а проверить, соответствует ли предложенный НПФ вашим критериям. Или выбрать фонд и сделать заявку через их сайт.

Чтобы перевести деньги в НПФ , вы подпишете несколько документов:

- Договор об обязательном пенсионном страховании. Всего будет три экземпляра договора, каждый из которых вы будете подписывать минимум в двух местах.

- Заявления о переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из НПФ в НПФ .

- Согласие на обработку персональных данных.

Договор вступит в силу не сразу, а на следующий год, с 1 января до 1 апреля. Если заключите договор сегодня, до конца года еще есть время передумать. С вашими деньгами НПФ начнет работать только в 2019 году.

У большинства фондов на сайтах есть что-то вроде кнопки «Стать клиентом»

У большинства фондов на сайтах есть что-то вроде кнопки «Стать клиентом»

Вторая пенсия

Выше мы рассказали о том, как получить пенсию от государства. Но еще вы можете формировать себе дополнительную, негосударственную пенсию. До 2005 года НПФ только этим и занимались.

Например, у всех сотрудников РЖД , помимо обязательных страховых взносов, вычитали из зарплаты взносы на дополнительное пенсионное обеспечение и направляли их в корпоративный НПФ . Теперь эти пенсионеры получают две пенсии: государственную и корпоративную.

Взносы в НПФ — это один из способов накопить деньги к старости, наряду с банковскими вкладами, накопительным страхованием, ПИФами и другими инвестиционными инструментами. О многом Т—Ж уже написал, а о негосударственном пенсионном обеспечении и других вариантах расскажем в следующих выпусках.